Hoşumuza gitsin ya da gitmesin Fed, sadece Amerika için değil, tüm dünya adına önemli ve güçlü kurumlar arasında.

Politika yapıcılarının konuşmaları ise (özellikle bu tarz dönemlerde) piyasaları hareket ettirmek için muazzam bir potansiyele sahip.

O halde Fed yetkililerinin konuşmalarının ne kadar önemli olduğunu tartışmaya gerek yok.

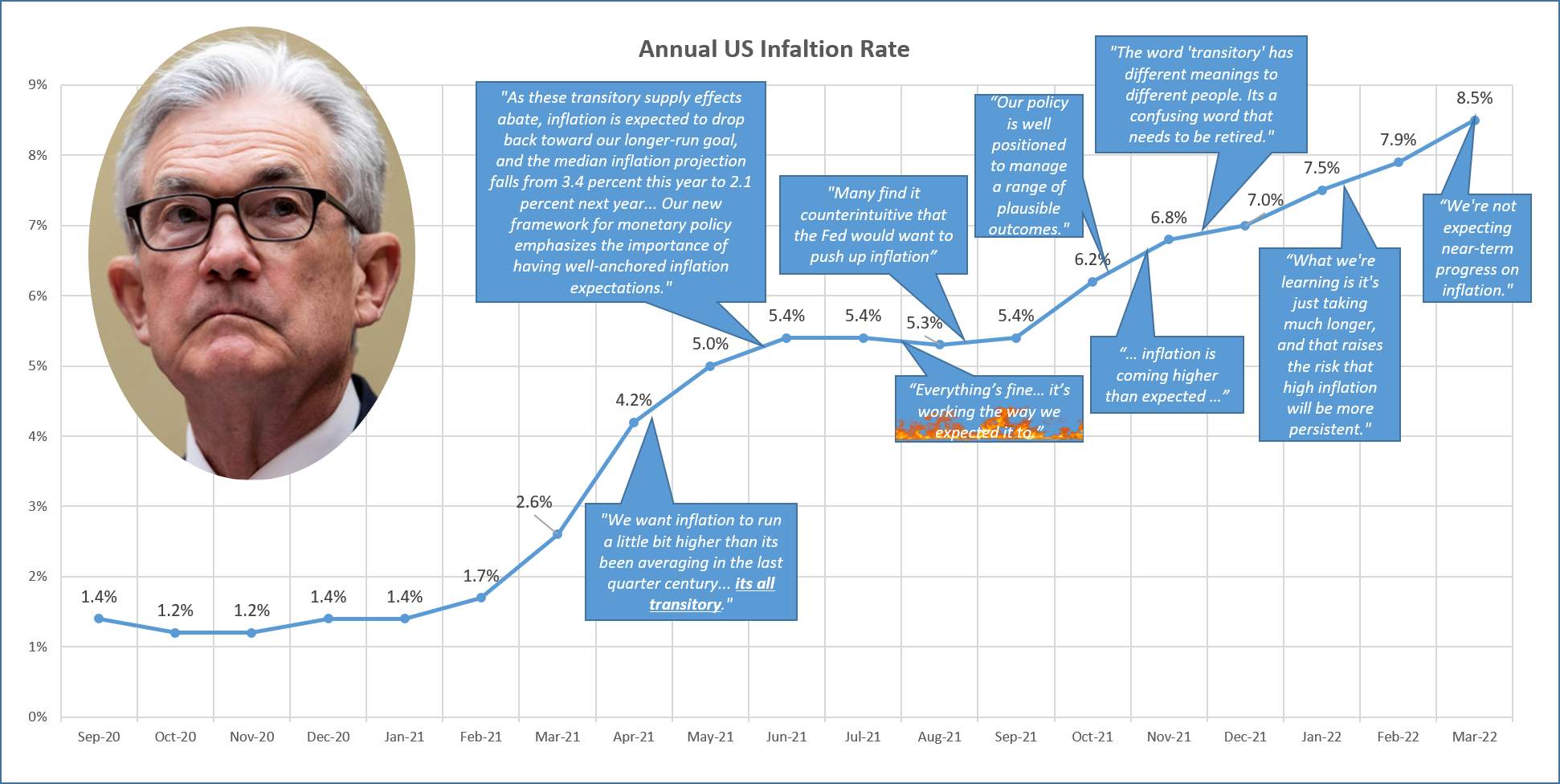

Öyleyse, yetkililer ne konuştuklarını dikkatlice hesaplamalı. Tabi kendilerinin bu konuda ne kadar hassas olduklarını düşününce aklıma işte bu görsel geliyor:

Başta Powell amcamızın ‘”Her şey iyi, sorun yok” dediği yerden itibaren gelinen yer ortada.

Zaman zaman pozitif söylemlere aldanan yatırımcılar ise Powell’ın bu tutarsız açıklamalarına karşı bir hayli kızgın..

Son zamanlarda ise piyasalarda ABD Merkez Bankası denilince, ‘’ FED=FUD ‘’ (FUD: korku, belirsizlik) teması karşımıza çıkıyor.

Çünkü malum, Powell Jackson Hole toplantısında yaptığı açıklamalarla beraber yaz aylarında piyasaları yukarı iten ne kadar iyimser argüman varsa hepsini çürütüp borsaları da kana bulamıştı.

Jackson Hole toplantısından sonra ise Powell’ın agresif tonda söylemleri ise değişmedi.

En nihayetinde, enflasyonla mücadelede geç kabullenişin sonuçlarından biri olarak enflasyon ekonominin kemiklerine kadar sızdı.

Fed’in gidişatı tersine çevirmesi için faiz oranlarını daha uzun süre yükseltmesi gerekecek.

Piyasalar, Fed’in gelecek yıl agresif politikalarında gevşeme göstermeye başlamasını öngörüyor ancak Fed, enflasyon düşene kadar faiz oranlarını yüksek tutacakları ve artırmaya devam edecekleri konusunda kararlı.

Peki bu ne zaman olacak?

Para politikasının ekonomide işlemesi zaman alır.

Bazı tahminlere göre, bu süreç yaklaşık bir yıl sürebilir hatta 3 yıla kadar da uzayabilir.

Sonuç olarak, beklentilerin rolü çok güçlüdür.

Fed’in politikalarının işe yarayabilmesi için, insanların Fed’in enflasyonu aşağı çekebileceğine gerçekten inanmaları gerekiyor.

Son yaşanan faiz artışlarına ve düşen hisse senedi fiyatlarından sonra gelen Eylül ayı enflasyon verileri ise enflasyonu dizginlemek için pek etkili olmamış gibi görünüyor.

Konuya dönecek olursak, Fed’in faiz oranlarını yakın tarih ile kıyasladığımızda yüksek olduğunu söyleyebiliriz ama aslında ekonomi üzerinde istenilen etkiyi yaratacak yerde değil.

Sonuç olarak enflasyonla mücadelede kararlılığın kanıtlanması ve insanların buna ikna olması için çok daha fazla kişinin işini kaybetmesi gerekebilir.

Powell’ın söylediği ‘’Daha fazla acı mümkün’’ sözü ise bizi yine başlıktaki denkleme yönlendiriyor: bir süre daha piyasalar için ‘’FED = FUD‘’

Piyasalara verilmek istenen gayri resmi bir sinyal mi var?

Agresif bir Fed’in piyasalara açtığı hasarı biliyoruz. Cuma günü ise risk iştahı toparlandı, DXY düzeltme yaşadı. Acaba verilmek istenen bir mesaj mı vardı?

Fed’in aşırı şahinliğinin dünya çapında finansal piyasalarda kargaşaya neden olmasının ardından, yatırımcıların duymak istediği bazı gelişmeler oldu.

İşte bazıları:

- Wall Street Journal, Kasım toplantısından sonra, Fed’in faiz artırımlarını ‘azaltmaya’ başlayacağı olasılığını paylaştı. WSJ’ye göre Kasım’da 75 baz puanlık bir artıştan sonra Aralık ayında bu oranın düşme olasılığı var.

- Fed cephesinden ise üyelerden birinin faiz artışlarına doğru yavaşlama gelebileceğini paylaşmasının ardından, Fed ‘karartma’ dönemine girdi. Yani artık toplantıya kadar açıklama yapılmayacak.

Fed’in yakında faiz artırım hızını yavaşlatabileceğine dair gelen işaretlerle beraber, yatırımcılar aradığı iyimserliği kısmen bulmuş oldu.

DXY’nin geri çekilmesiyle beraber ise geçen haftanın son işlem gününde risk iştahı toparlandı.

Dolar endeksindeki geri çekilme ile beraber ayı piyasası rallisi bir süre daha devam edebilir fakat bu rahatlamanın kalıcılığı noktasında dikkatli olmak gerekiyor.

Dolar endeksi demişken, daha önce detaylı değerlendirdiğim yazılarda özellike aylık kapanışta çok kritik seviyeden döndüğümüzü (115 seviyeleri), bu seviyelerin üzerinde kapanışla yükseliş dalga boyutunun artabileceğine dair görüşlerimi iletmiştim.

Bunu hatırladıktan sonra Goldman Sachs cephesinden gelen dolar endeksi açıklamasına bakalım:

- Goldman Sachs’a göre dolar, piyasaların beklediğinden daha erken zirveyi görebilir. Dolar endeksi 2024 yılında değil de, 2023 yılında zirveyi görebilir.

Tetikleyici bir etken olan DXY’nin geri çekilmesi kısa süreli takip edeceğimiz veriler arasında ilk sırada gelmeye devam edecek.

Tam da bu noktada, kalıcı pozitiflik için neye ihtiyacımız olduğuna dair bir başlık daha açmak istiyorum:

Gerçek bir iyimserlik için “boğaların” ihtiyacı olan şeyler

Forbes’ta geçen haftalarda manşet olan habere göre, tarihsel olarak borsalar için pozitif getiriler sağlayan yılın son çeyrek dönemi bir de ABD ara seçimleri ile birleşince daha anlamlı bir hale gelmiş.

Diğer tarafta, Bitcoin için yılın bu dönemleri elde edilen getiriler açısından yine tarihsel olarak iyi bir görünüme sahip.

Tabi geçmişten bu yana değişen çok fazla görünüm var.

İşte tam olarak bu yüzden, güncel krizlerin ve problemlerin henüz çözülmediği bir ortamda piyasalardaki yüksek oynaklık ve baskı devam edebilir.

Bu savaşta boğaların kazanması için iyileşme beklediğimiz konular:

- Jeopolitik risklerin azalmasına

- Enerji krizinin ve resesyon geriliminin hafiflemesine

- Bilançolar tarafında karlılık ve büyüme rakamlarının kötü gelmemesine (Özellikle bu hafta birçok önemli şirket kazançlarını açıklayacak.)

- Enflasyon ve istihdam verilerinde Fed’e yumuşak iniş imkanı sağlayacak olumlu verilere

- Aslında sonuç olarak borsaları düşüren ne varsa, yükselten de onlar olacak! İşte bu göstergeler iyileşmeden kalıcı yükselişlerden bahsetmek için erken olabilir.

Bitcoin beklentileri

Konuya girmeden önce değinmek istediğim 2 nokta:

- ABD tarafında bilanço dönemi hızlandı. Bu hafta açıklanacak bilançolarla beraber özellike ağırlıklı olarak teknoloji şirketlerinin işlem gördüğü borsa olan Nasdaq özelinde ABD cephesini takip edeceğiz.

- Diğer tarafta, Bloomberg tarafından yayımlanan anket sonuçlarına göre, Bitcoin’in üst sınır 25 bin dolar olmak üzere konsolide olması bekleniyor.(Bu ve benzeri görüşlerde açıklanan beklentinin altında kalabileceğini unutmamak gerek)

Tabi 25 bin dolar dediğimizde bu seviye bize pek yüksek gelmeyebilir. Fakat borsalardan değerli madenlere neredeyse tüm varlık sınıflarında yaşanan satış baskısını unutmamak gerek.

Bitcoin ve altın arasında artan korelasyon için analistlerin yorumu ise:

’’Makro belirsizlik devam ettikçe ve piyasalarda dip arayışı devam ederken yatırımcılar Bitcoin’i nispeten güvenli bir liman olarak görebilir.’’

Kötüleşen enflasyon verileri ile mücadele etmek için Fed gibi merkez bankalarının sıkılaşma hamleleri arttıkça, Bitcoin son yıllarda diğer riskli varlıklarla neredeyse aynı hızla işlem gördü.

Son olarak ise, Avustralya merkezli bir finansal hizmetler şirketi olan Finder, Bitcoin için fiyat beklentilerini paylaştı. İşte sonuçlar:

Kısa vadeli:

Bitcoin için bu yıl sonunda yaklaşık 21.300 dolardan işlem göreceği tahmin ediliyor.

Uzun vadeli:

Uzmanlar 2025 sonuna kadar ise BTC için yaklaşık 80 bin dolar seviyelerini belirlerken, 2030 yılına kadar ise 270 bin dolara doğru bir yükseliş öngörülüyor.

Teknik görünüm: Biriktirme aşaması sürüyor

Bitcoin son günlerde neredeyse bin dolarlık bir aralığa sıkışmış durumda.

Uzun zamandır negatif baktığım (short yönlü) BTC için bir kaç hafta önce artık iki yönlü de takip ediyorum diye yorumlamıştım. Bu yorumumu koruyorum.

Gri bölgede neredeyse 20. haftamızı geçiriyoruz. Yaklaşık yüzde otuzluk bir bölge.

Günlükte ise durum daha da sıkışmış durumda, bin dolarlık bir bant aralığında.

Kırılımın yönü takip edilmeli. 20 bin doların üzerinde kalıcı olmadıkça kabaca fiyat baskılanmaya devam eder.

Ayı trend çizgisi altında fiyatlanmaya devam ediyoruz.

Bu bölgenin aşımı boğalar için kritik olacak. Diğer tarafta ise 18k-18.5k kritik destek seviyeleri. Bu bölgenin altında kayıp artacaktır.