BlackRock’ın 2023 piyasa beklentileri raporunda öne çıkan iki konu var:

- Merkez bankaları, enflasyonu tamamen kontrol altına aldıklarından emin olmak için faizleri artırmaya ve artırdıkları seviyelerde tutmaya devam edecekler. Bu seviye, enflasyonda %2-3 arasında bir yere denk geliyor.

- 2023 senesinde gelişmiş ülkelerdeki hisse piyasaları (S&P 500, NASDAQ gibi) resesyon sonrasında fırsat oluşturacaklar, ancak bu varlık sınıfındaki ürünlere yatırım yapmak için henüz erken ve zamanı gelecek.

Resesyon: Riskli varlıklar henüz fiyatlamadı mı?

BlackRock da diğer şirketler gibi 2023 senesinde resesyonun gelmesini bekliyor ancak vurguladıkları konu riskli varlıkların gelecek resesyonu fiyatlamadıkları yönünde. Aralık ayı sonundaki değerleri göz önüne alındığında riskli varlıkların (özellikle hisse piyasası) muhtemel bir resesyondan ciddi derecede hasarlı çıkacağı aşikar. Bu da BlackRock’ın resesyonun geldiğinde sert geleceğini beklediğine dair bir işaret. Resesyonun geride kalmasından ve Çin’in de açılma sürecini tamamladıktan sonra 2008 sonrasında olduğu gibi bir 10 yıllık boğa piyasasının olup olmayacağını göreceğiz ki onun olması da yüksek ihtimal resesyonun ne kadar sert geçeceği ile alakalı. 2008 sonrası uzun süreli boğa piyasa döngülerinin oluşması için çok sert ve beklenmedik şokların oluşması ve devamında uzun süreli genişleme para politikasının uygulanması gerekmektedir.

Enflasyon ve para politikası

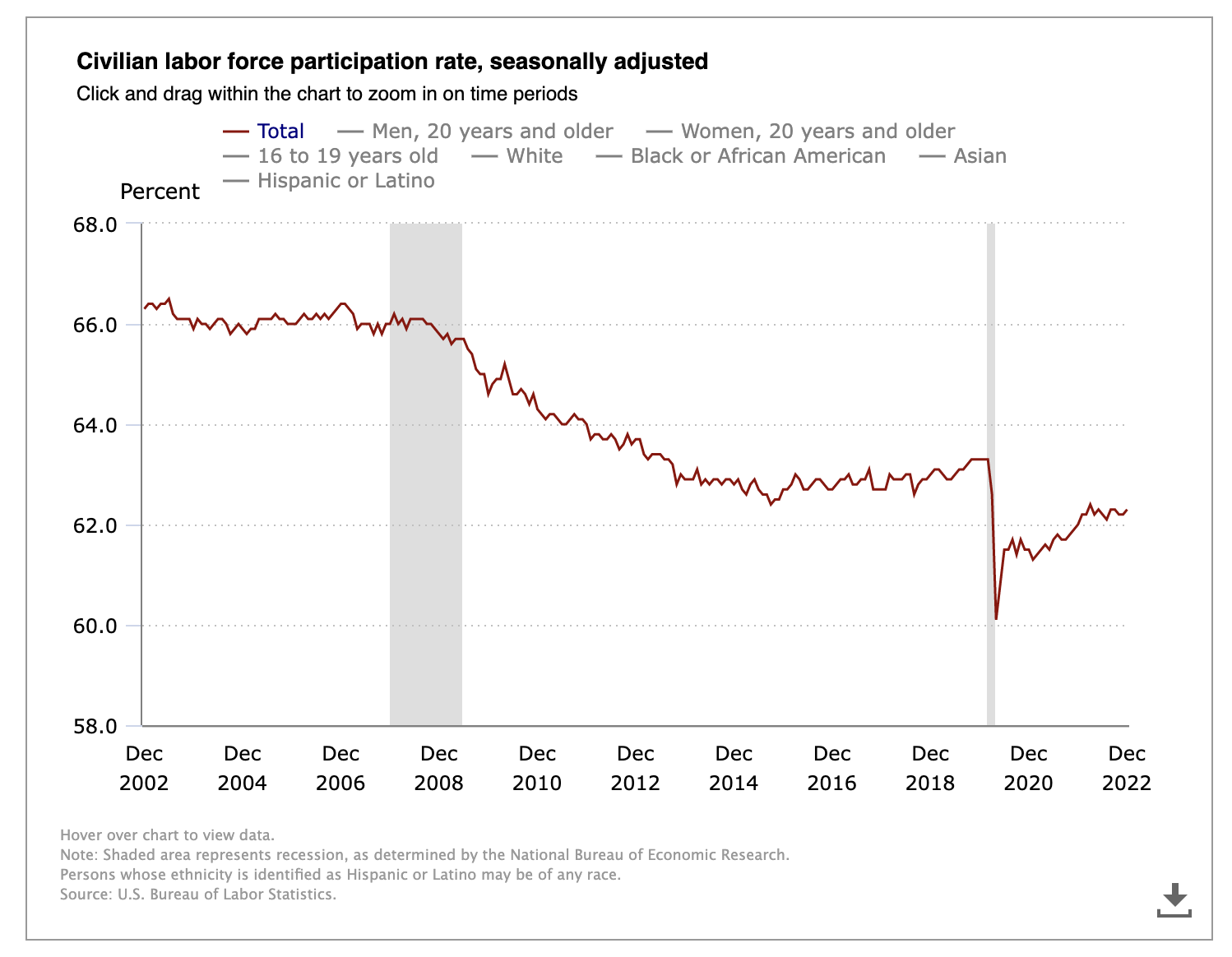

BlackRock, 2023 senesinde enflasyonun düşüş trendine devam edeceğini ancak uzun süre Fed’in hedefi olan %2’nin üstünde kalacağına inanıyor. Bu tabi ki de beklenen bir durum, çünkü bu kadar sert yükselen enflasyonun geride kalan 40 yıldaki ortalamasına gelmesi zaman alacaktır. Covid sonrası dönemdeki yeni istihdam rejiminin bunda rolü çok büyük. Yani ekonomideki talebi kısmak için olması gerektiğinden agresif davranan Fed’in istediği işsizliğin artmasıydı. İstihdam her ne kadar düşüyor olsa da işsizlik başvurularında artışın olmaması istihdamı güçlü gösteriyor. Aşağıdaki grafiklerde de görüldüğü gibi işgücüne katılım, Covid öncesi dönemden oldukça uzakta olmasına rağmen işsizlik başvuruları Covid öncesi döneme geri döndü.

Peki bu şartlarda para politikasına dair BlackRock’ın beklentisi tam olarak nasıl? Piyasadaki beklentilerin aksine BlackRock, gayrisafi milli hasıladaki düşüşün gerçekleşmesi durumunda merkez bankalarının piyasaları kurtaracağına inanmıyor. Altı çizilen nokta, zaten yapılan agresif parasal sıkılaşmanın ekonomi üzerindeki reel etkilerinin görülmesinin beklenmesi olacak. Yani bir şekilde haftalık saatlik ücretler ve çalışmalar saatlerindeki azalmadan sonra işsizliğin de artık ekonominin her alanında hissedilmesini bekleyecekler. Yani, büyümede düşüş olması Fed için çok önemli değil. Önemli olan istihdamın bundan reel olarak kötü etkilenmesi olacaktır. BlackRock da diğer yatırım şirketleri gibi bu senaryonun 2023’ün ilk altı ayında gerçekleşeceğine inanıyor.

ABD devlet tahvili faizleri ve riskli varlıklara etkisi

İncelediğimiz şirket raporlarında ABD tahvil faizleri üzerinde özellikle duruyorum. Çünkü bizim son 2 senede yaşadığımız şey aslında 40 yıllık bir trendin kırılmasıydı. Aşağıdaki grafikte de görüldüğü gibi bu trendin kırılmasına sebep olan en büyük faktör enflasyonda düşüş trendine artık girdik. Bu düşüşün teyit edilmesi demek ABD 10 yıllık tahvil faizlerinin de eski trendine geri dönmesi anlamına gelecektir.

Peki BlackRock tahvil faizleri konusunda ne düşünüyor? Tabi ki son dönemde devlet faizlerindeki yüksek getiriler, nakdini güvenli limanda değerlendirmek isteyen yatırımcılar için son 40 yılda görülmemiş fırsatlar sunuyor. BlackRock özellikle kısa vadeli devlet tahvillerinin resesyon riski ortadan kalkana kadar önemli getiri sağladıklarını düşünüyor.

Ancak BlackRock raporunda en dikkat çekici konu, uzun vadeli devlet tahvillerine yönelik. Uzun vadeli devlet tahvilleri son yarım yüzyılda portöylerde çeşitlendirici olarak ciddi bir rol almıştı, çünkü devamlı düşük seviyelerde kalan enflasyona karşı reel getiri vadi vardı. Ancak BlackRock enflasyonun eskisi gibi %2’nin altına inmesinin çok uzun süre alacağına inandığı ve gelecekte de enflasyonun tekrar artma ihtimalini de düşünerek uzun vadeli ABD devlet tahvillerinde reel bir getiri beklemiyor. Yatırımcılar bu tahvilleri alırken hiç şüphesiz son iki yıldaki enflasyon riskinin tekrar gerçekleşmesi ihtimalini de göze alarak daha fazla faiz talebinde bulunacaklardır. Bu talebin borçlanma seviyesi bu kadar yüksekken nasıl bir karşılık bulacağını bekleyip göreceğiz ancak bu borcun döndürülebilmesi için faizlerin düşmekten başka bir yolu yok.

Bu senaryoda Bitcoin için uzun vadeli trend zor

Böyle bir senaryoda Bitcoin gibi riskli varlıkların uzun vadeli trend oluşturması oldukça zor. Bunun nedeni borçlanma maliyetinin tahvil faizleri nedeniyle yüksek kalacak olması. Bu tabi ki 2023 yılı için beklenen bir senaryo, ancak BlackRock’ın uzun vadeli devlet tahvillerinde faizlerin eski seviyelerine düşmesini beklememesi piyasaların kalıcı bir şekilde toparlanmasının da beklenenden uzun süre alacağına bir işaret.